私は株式投資ではリスク管理をかなり意識していますが、それでも時々は大きな失敗をしてしまうことがあります。

今回は仕手株の崩落に巻き込まれて大損した失敗談を記事にしました。

地域新聞社(2164)の暴落に巻き込まれる

発端は2019年3月22日に地域新聞社を何気なく売買したことです。地域新聞社は1年ほど前まで長期保有していた銘柄でしたが、昨年の夏ごろから仕手株化し株価が急騰していました。

500円前後だった株が3カ月ほどで5000円を超え、テンガバー銘柄(株価が10倍になった銘柄)になりました。

私自身は投機的な取引は苦手というのもあり、仕手株化するまでに自分の投資基準では割高になったと判断して売却しました。

ただ、仕手株化したあとも株価をチェックしてしたので、2019年3月22日の大きな下落時に短期投資目的で200株を2500円くらいで購入しました。仕手株なので急落時には買い支えの買いが入るだろうと判断したからです。

しかし予想に反して、その後にストップ安を付けると一度も値が付くことなくストップ安比例配分になってしまいました。

この時点でもだいぶやってしまった感がありますが、幸いにも200株のうち100株は比例配分で売却できていました。

ただ仕手株の本当の恐怖はここから始まります。

2日続けて一度も値を付けずにストップ安比例配分に

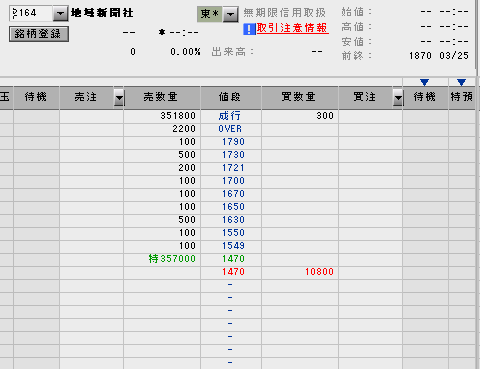

22日のストップ安比例配分時点では買い板と売り板の比率から見ても、それほど大きく下落する様子はありませんでした。

しかし、その夜のアメリカ株の大きな下落を受けて週明けの25日の日本株はそれ以上の大きな下落に。地域新聞社は買い注文の何十倍の成行売り注文に押されストップ安比例配分に。

この時点で私の買った株価2500円から630円安い1870円を付けていました。もちろん成り売り注文は出していましたが売れません。

そして翌26日も一度も寄り付くことなくストップ安比例配分になり、1470円で大引けになりました。

ストップ安比例配分で運良く売却

幸いにも私は26日のストップ安比例配分で1470円で売却することが出来ました。

35万株の売り注文に対して、買い注文は5千程度です。倍率にして約70倍に当選したということで非常に幸運でした。

それでも2500円で買った株が1470円になったわけですからたった3営業日で42%の下落です。

もし当時の投資資金1200万円をこの銘柄だけに投資していたら500万円を失うことになり、リカバリーするには相当な時間を要したと思います。

仕手株の暴落の行方

その翌営業日にも地域新聞社はストップ安比例配分で1170円を付けました。

さらにその後、ストップ安が4日連続したことから翌営業日28日には特別措置が取られ下値制限の幅が2倍になります。

普通であれば1170円が基準値のストップ安は300円安の870円ですが、さらに300円下の570円が28日のストップ安水準になります。

もし、これでストップ安すれば1日で株価が半分以下になりますが、実際には翌日は1140円で寄り付きました。

結果的に地域新聞社の株価は、22日のストップ安2370円から28日の寄り付き1140円まで半分以下になりました。この間、比例配分に当選しなければ損切りすることもできません。

この暴落を営業日ごとにまとめると以下のようになります。

- 22日(金):始値2950円で終値ストップ安比例配分2370円

- 25日(月):寄り付かずストップ安比例配分1870円

- 26日(火):寄り付かずストップ安比例配分1470円

- 27日(水):寄り付かずストップ安比例配分1170円

- 28日(木):前場始値1140円

なぜ暴落につながったのか

今回の下落の最も怖い点は、大量の成り売り注文が続いて損切りができなかったことです。

発行済み株式総数が180万株程度の銘柄に対して、27日には50万株を超える成り売り注文が入っていました。

2370円でストップ安をつけていた銘柄が寄り付くことなく1170円でもこんな売りが入っているのは不自然だと思いませんか?

そもそも売り注文を分割して発注していれば、ここまで株価が下落せずに売却できたはずです。一気に何十万株という成り売り注文が出れば、買い方は様子を見るので買い注文が入らないというのは、だれでもわかるようなことです。

では、なぜこんな極端な売り注文が入ったのでしょうか。

相場が要因の信用取引の強制決済(追証売り)

ここから先は私の推測に過ぎませんが、ほとんどが信用取引の強制決済ではないかと考えています。

この50万株を超える注文を調べてみると数百件の注文が重なって起きたようです。

となれば大口がどうこうしたという話ではなく、個人投資家の成り売り注文が重なったと考えるのが自然です。

売れないほど極端な数の注文が続いたのは、信用取引で保証金が不足したことによる強制決済だからです。

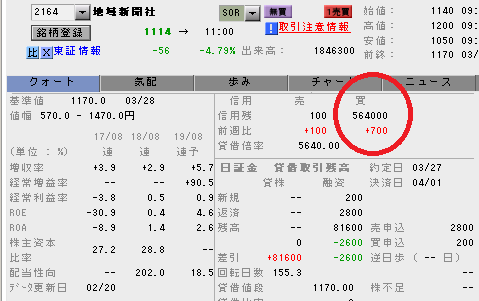

SBI証券のツールで信用買い残の数を見てみると564000株の信用買いのデータがあります。これは一般信用取引のデータなので先週時点のデータですが、成り売り注文の株数を考えれば説明がつく数ですね。

なぜ突然、信用買いした投資家の保証金が不足する状況になったかと考えれば、25日の日本株の急落が考えられると思います。

日経平均株価が一時3%を超える下落になったことから地合いは非常に悪い状態でしたし、そもそも信用買いしていた地域新聞社は22日の寄り付き値2950円から考えると20%超下落した値段からスタートしています。一時は5000円を付けたような銘柄ですから、さらに上の値段で買っていた人もいたでしょう。

そういう要因が重なって追証売りが相当な数にのぼったのではないかというのが私の推測です。

仕手株のリスク

仕手株の怖いところは、会社の本来の価値と株価が全く釣り合っていないことです。作為的に吊り上げられた株価でマネーゲームをしているだけです。

これは上場している会社が悪いわけではありません。あくまで株を売買するのは投資家です。

ただ、そんな株を売買するということは、引き際を誤ると非常に大きな損失を被る可能性が高くなります。

投資家もそれを知った上で売買しているのですが、現実にそれが起きるまでは他人事のような感覚がないわけでもありません。

私自身も今回は軽い気持ちで仕手株の戻りに期待しましたが、自分の予想をはるかに超える下落に巻き込まれる結果になりました。

仕手株で破産する可能性

仮に最高値圏である5000円くらいからナンピン買いを繰り返し平均買付単価3500円くらいで投資資産の全てを、この株に投資してしまったと考えてみましょう。

それでも下げ止まらず反発を期待し、さらに株価2500円で全力で信用買い建てしてしまったら。

最終的に1140円まで一気に下落していますから、現物株の資産は1/3程度に減少して、信用で買い建てた株も半分になっていますからほぼ破産といって良い状況ですね。

【まとめ】どんな状況でも過信は禁物

仕手株に限らず株をしている以上、資産の大半を失う可能性は常にあります。

大きな下落に巻き込まれることが避けられない場合もあるので、投資資金の余裕を超える売買は避けるべきだと強く思います。