キャッシュフローは「企業の営業、投資、財務活動によるお金の流れ」です。今回は財務三表の一つであるキャッシュフロー計算書の読み方について解説します。

キャッシュ・フロー計算書はなぜ大切なのか

業績は堅調でも売掛金や手形決済が多い企業の場合、売上の回収が想定外に遅くなったり、時には回収不能に陥るケースもあります。

損益計算書上は黒字でも、このような事情から借入金の返済や経費を支払うための現金や預金(キャッシュ)が不足するかもしれません。そうなると、黒字にもかかわらず会社の資金繰りが出来ずに倒産、つまり「黒字倒産」を引き起こす可能性があります。そういったリスクを回避するためにも、キャッシュフロー計算書は大切な資料になります。

3つの活動キャッシュフロー

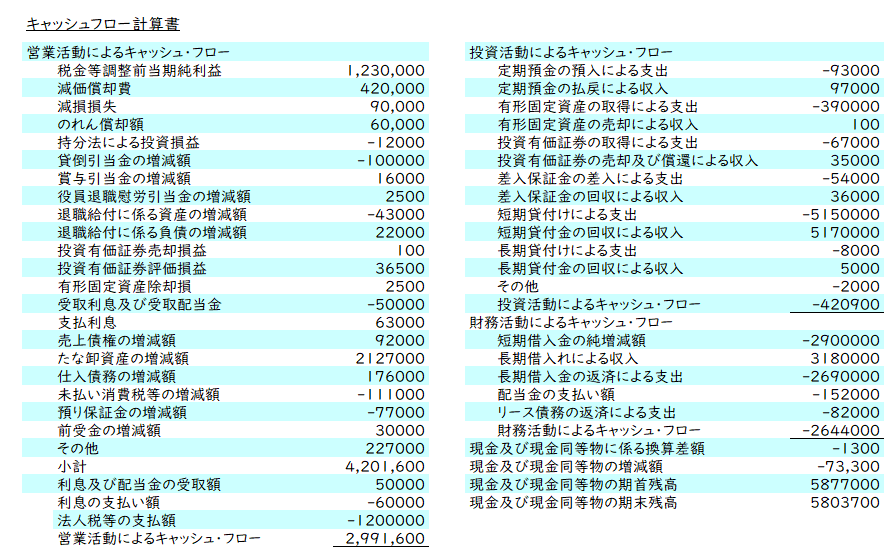

キャッシュ・フロー計算書では項目を3つに分類して、各項目のお金の流れを読む事ができます。

営業活動によるキャッシュフロー

営業活動によるキャッシュフローは、本業によるキャッシュの増減を表しています。営業活動によるキャッシュフローがプラスなら本業でお金を稼げていると判断できます。

この項目がマイナスの場合には2通りの可能性があり、本業が赤字の場合と黒字でも現金による出入りがマイナスの場合があります。どちらにしてもキャッシュ・フローのマイナスが続くなら要注意です。

投資活動によるキャッシュフロー

投資活動によるキャッシュフローは、設備投資や土地、建物、株式などの売買によるお金の流れを表しています。

プラスだと土地、建物、株式などを売却したことによってキャッシュが入ったという事がわかります。マイナスだと積極的な設備投資を行うほどマイナスは大きくなる傾向にあります。

財務活動によるキャッシュ・フロー

財務活動によるキャッシュフローは、金融機関などからの借入や返済、株主への配当金などの支出によるキャッシュの動きを表します。

財務活動によるキャッシュフローは金融機関などから新たな借り入れなどを行った場合にプラスになり、借入の返済や株主への配当金の支払いなどでマイナスになります。

キャッシュフロー計算書の読み方とパターン

キャッシュフロー計算書の特徴として、貸借対照表や損益計算書と違って「全ての項目がプラスだから良い」わけではありません。

企業の経営方針や経営状況、景気動向などの違いで、違う特徴のキャシュフロー計算書の形をとります。ここではキャシュフロー計算書の状況を何パターンかにわけて解説します。

営業キャッシュフローがプラスの場合

営業キャッシュフローがプラスという事は、本業によってキャッシュを確保できている状態です。そのため、営業キャッシュフローはプラスであることが好ましいと言えます。

キャシュフロー計算書パターン1:堅調で理想的なパターン

上の図では、営業活動によるキャッシュフロー(以下営業C/F)が大きくプラスで投資活動によるキャッシュ・フロー(以下投資C/F)と財務活動によるキャッシュ・フロー(以下財務C/F)がマイナスです。ただし、「営業C/Fのプラス幅>投資C/F+財務C/Fのマイナス幅」になっているのがポイントですね。

ここからわかることは、会社は本業によって十分なキャッシュを獲得して、そこから先行投資を行い、借入金の返済や株主への配当金を支払っています。順調に会社の資産を蓄えることが出来る安定した理想的なキャッシュ・フローです。

キャシュ・フロー計算書パターン2:積極的な投資パターン

こちらは営業C/Fと財務C/Fによって獲得したキャッシュを投資C/Fに費やしています。ここからわかることは、本業でキャッシュを得ている上に銀行などから借り入れ、先行投資を積極的に行っています。新興企業などに多いパターンで、これからの成長を見越して積極的な設備投資を行うような会社に見られるパターンです。

営業キャッシュフローがマイナスの場合

営業キャッシュフローがマイナスという事は、本業では現金を獲得できていない状況です。

キャッシュ・フロー計算書パターン3:事業再建orベンチャーパターン

上の図では営業C/F、投資C/Fがマイナス、財務C/Fがプラスです。つまり本業でキャッシュを獲得できず設備投資も嵩み、銀行からの借入のを増やしている状態です。このようなパターンのキャッシュフローになるのは二つのケースが考えられます。

一つは本業が不調で新しい設備の導入が必要で資金繰りに工面しているような場合です。このような状況が常態化すると要注意です。

もう一つは、新興企業などで先行投資を積極的に行っている場合です。スピーディな事業拡大を目指す企業ではこのようなキャッシュフローになる場合があります。

キャッシュ・フロー計算書パターン4:事業縮小パターン

こちらは営業C/F、財務C/Fはマイナスですが投資C/Fはプラスです。このような場合は本業の不振により設備などを売却しつつ規模を縮小しようとしている可能性があります。

このように、お金の流れが把握できるキャッシュフロー計算書は、会社の実情や将来の展望を知る大きなヒントになります。